Unterhalt

Unterhalt richtig absetzen

Wer Unterhalt leistet, ist häufig stark finanziell belastet. Umso mehr stellt sich die Frage, ob und in welchem Umfang sich das Finanzamt an der Verpflichtung beteiligt. Die Regelungen hierzu sind komplex. tatort:steuern erklärt, unter welchen Voraussetzungen die Leistungen von der Steuer abgesetzt werden können.

Viele Unterhaltspflichten und -zahlungen betreffen fast jeden Menschen im Laufe seines Lebens. Dabei geht es um die Erfüllung gesetzlicher oder vertraglicher Verpflichtungen, die Existenz eines anderen Menschen ganz oder teilweise zu sichern. Unterhaltsaufwendungen stellen einkommensteuerlich eine außergewöhnliche Belastung dar, die dem Grunde nach nur dann das zu versteuernde Einkommen mindert, wenn die unterhaltene Person gegenüber dem Steuerpflichtigen gesetzlich unterhaltsberechtigt ist. Gesetzlich unterhaltsberechtigt sind die Personen, denen gegenüber der Steuerpflichtige nach dem Zivilrecht unterhaltsverpflichtet ist. Dies sind neben dem Ehegatten hauptsächlich Verwandte in gerader Linie, also Kinder, Enkel und Eltern. Eine Verpflichtung gegenüber Verwandten in der Seitenlinie oder Verschwägerten existiert nicht.

Zivilrechtlich ist allerdings nur unterhaltsberechtigt, wer außerstande ist, sich selbst zu unterhalten. Die Unterhaltsberechtigung setzt somit die Bedürftigkeit der unterhaltenen Person voraus. Dabei sind die Ursachen der Bedürftigkeit grundsätzlich unerheblich. Der Bundesfinanzhof stellt allerdings in ständiger Rechtsprechung die Bedürftigkeit bei Personen im erwerbsfähigen Alter infrage, da davon auszugehen ist, dass diese ihren Lebensunterhalt durch eigene Arbeit verdienen. Die eigene Arbeitskraft muss als Quelle für die Bestreitung des Lebensunterhalts stets in ausreichendem Maße ausgeschöpft werden. Diese sogenannte Erwerbsobliegenheit besteht bei einer volljährigen Person generell, es sei denn, diese kann aufgrund besonderer Umstände, wie zum Beispiel Krankheit, Behinderung oder Arbeitslosigkeit, einer Beschäftigung nicht nachgehen.

Da eine Prüfung der Bedürftigkeit und der Erwerbsobliegenheit in jedem Einzelfall nur schwer praktikabel wäre, ist sie für steuerliche Zwecke entbehrlich. Das Finanzamt unterstellt typisierend die Bedürftigkeit, wenn die unterstützte Person unbeschränkt einkommensteuerpflichtig sowie dem Grunde nach (potenziell) unterhaltsberechtigt ist und tatsächlich Unterhalt erhält. Im Ergebnis ist die Erwerbsobliegenheit damit nur bei unterhaltsberechtigten Personen zu prüfen, die in Deutschland nicht unbeschränkt einkommensteuerpflichtig sind. Für die steuerliche Berücksichtigung von Unterhaltsleistungen an Angehörige im Ausland ist dem Finanzamt also die Bedürftigkeit des Empfängers durch Vorlage geeigneter Nachweise glaubhaft zu machen.

Grundsätzlich muss die zu unterhaltende Person zunächst ihr eigenes Vermögen einsetzen und verwerten. Beträgt dieses nicht mehr als 15.500 Euro, gilt es jedoch als geringfügig und bleibt für die Frage der Bedürftigkeit unberücksichtigt.

Zu beachten sind schließlich auch die zivilrechtlichen Unterhaltskonkurrenzen. Eine steuerliche Berücksichtigung von Unterhaltsleistungen kommt nicht in Betracht, wenn der Steuerpflichtige nur nachrangig zum Unterhalt verpflichtet ist.

Art und Zahlung der Unterhaltsleistungen

Steuerlich abzugsfähig sind nur übliche, typische Aufwendungen zur Bestreitung des Lebensunterhaltes. Dazu gehören insbesondere Aufwendungen für Ernährung, Kleidung, Wohnung, Hausrat sowie notwendige Versicherungen. Ebenfalls fallen Aufwendungen für die altersbedingte Unterbringung eines Angehörigen in einem Heim unter die Regelung.

Die Aufwendungen können nur insoweit abgezogen werden, als hierdurch der Lebensbedarf des Zahlungsempfängers im laufenden Kalenderjahr sichergestellt werden soll, insoweit scheidet eine jahresübergreifende Berücksichtigung aus. Im Ergebnis können Unterhaltsleistungen nicht auf Monate vor ihrer Zahlung zurückbezogen und auch nicht für das Folgejahr berücksichtigt werden.

Abzugsfähiger Höchstbetrag

Der je Unterhaltsempfänger als außergewöhnliche Belastung maximal abziehbare Betrag entspricht dem jährlichen Grundfreibetrag. Dieser erhöht sich jedes Jahr und beträgt:

2020: 9.408 Euro

2021: 9.744 Euro

2022: 9.984 Euro

Gehört die unterhaltsberechtigte Person zum Haushalt des Steuerpflichtigen, geht das Finanzamt regelmäßig davon aus, dass dafür Unterhaltsaufwendungen in Höhe des maßgeblichen Höchstbetrags erwachsen.

Trägt der Steuerpflichtige Beiträge zur Basis-Kranken- und gesetzlichen Pflegeversicherung der unterstützten Person, können diese zusätzlich geltend gemacht werden.

Anrechnung eigener Einkünfte und Bezüge des Empfängers

Hat die unterhaltene Person andere Einkünfte oder Bezüge von mehr als 624 Euro pro Jahr, so vermindert sich der Unterhaltshöchstbetrag. Zu den Bezügen gehören auch steuerfreie Einnahmen, Minijobs, Arbeitslosengeld, Elterngeld, der Abgeltungsteuer unterliegende Kapitalerträge und als Ausbildungshilfe bezogene Zuschüsse. Die Berechnung der anzurechnenden Bezüge erfolgt unter Abzug einer Kostenpauschale von 180 Euro. Sämtliche Beträge sind gegebenenfalls zeitanteilig (monatlich) umzurechnen.

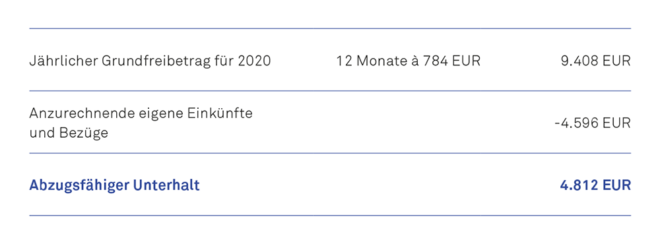

Beispiel:

Der Steuerpflichtige A hat im Jahr 2020 seine studierende Tochter T unterstützt, die noch im Haushalt des A lebt. Da T bereits 27 Jahre alt war, hatte A keinen Anspruch auf Kindergeld. T arbeitete ganzjährig im Rahmen eines pauschal versteuerten geringfügigen Beschäftigungsverhältnisses (Minijob), aus dem ihr monatlich 450 Euro zugeflossen sind.

A kann sein zu versteuerndes Einkommen 2020 um folgenden Betrag mindern:

Eigene Einkünfte und Bezüge der zu unterstützenden Person:

Als abzugsfähiger Unterhalt ergibt sich somit:

Unterhaltsleistungen an Kinder

Unterhaltsleistungen an Kinder können als außergewöhnliche Belastung allerdings nur dann abgezogen werden, wenn weder der Steuerpflichtige noch eine andere Person Anspruch auf Kindergeld oder Kinderfreibetrag haben. Damit scheidet eine Berücksichtigung für minderjährige Kinder regelmäßig aus, ebenso für Kinder, die das 25. Lebensjahr noch nicht vollendet haben und sich noch in Ausbildung befinden. Für diesen Personenkreis erfolgt die Berücksichtigung des Unterhalts im Wege des Familienleistungsausgleichs durch die Zahlung von Kindergeld und/oder Kinderfreibetrag.

Allerdings gewährt der Gesetzgeber für volljährige Kinder, die sich in Berufsausbildung befinden und nicht im Haushalt des Steuerpflichtigen untergebracht sind, einen zusätzlichen Freibetrag. In diesen Fällen kann neben Kindergeld und Kinderfreibetrag ein Betrag von 924 Euro jährlich als außergewöhnliche Belastung abgesetzt werden. Diese Regelung stellt eine zusätzliche, familienfördernde Komponente zum Familienleistungsausgleich dar und soll Mehraufwendungen wegen auswärtiger Unterbringung typisierend abfedern.

Gesetzliche Unterhaltspflicht aufgrund einer Ehe oder Lebenspartnerschaft

Ehegatten und Lebenspartner sind gegenseitig zu Unterhalt verpflichtet. Für die steuerliche Berücksichtigung von Unterhalt kommt es darauf an, ob die Eheleute dauernd getrennt leben oder nicht. Wer aus beruflichen Gründen getrennt lebt, gilt für steuerliche Zwecke als nicht dauernd getrennt lebend.

Der Ehegattenbesteuerung liegt die Annahme des Gesetzgebers zugrunde, dass nicht dauernd getrennt lebende, beiderseits unbeschränkt steuerpflichtige Ehegatten eine Wirtschaftsgemeinschaft bilden. Dies schließt mit ein, dass die Aufwendungen für den Unterhalt des jeweils anderen Ehegatten einen gemeinschaftlichen Lebensbedarf betreffen. Demgemäß besteht für nicht dauernd getrennt lebende Ehegatten die Möglichkeit der Zusammenveranlagung. Dabei werden diese im Rahmen des sogenannten Splittingverfahrens im Ergebnis so behandelt, als nähme jeder Ehegatte an den Einkünften und Lasten des anderen wirtschaftlich jeweils zur Hälfte teil. Sorgt beispielsweise ein Ehepartner als Alleinverdiener für das Familieneinkommen, halbiert sich die Steuerlast im Falle der Zusammenveranlagung. Damit erfolgt bei nicht dauernd getrennt lebenden Ehegatten eine Berücksichtigung des Unterhalts durch die Ermäßigung des Steuertarifs. Ein zusätzlicher Abzug als außergewöhnliche Belastung ist ausgeschlossen.

Ist eine Zusammenveranlagung jedoch ausgeschlossen, zum Beispiel weil der andere Ehegatte im Ausland lebt, kommt ein Unterhaltsabzug in Betracht. Im Gegensatz zu anderen Angehörigen ist bei Unterhaltsleistungen an den im Ausland ansässigen Partner bei einer bestehenden nicht getrennt lebenden Ehe- oder Lebenspartnerschaft weder die Bedürftigkeit noch die Erwerbsobliegenheit zu prüfen. Leben die Ehegatten getrennt, scheidet eine Zusammenveranlagung aus, und der Unterhalt an den Partner kann grundsätzlich geltend gemacht werden. Auf eine Scheidung kommt es dabei nicht an. Für Unterhaltsleistungen an den dauernd getrennt lebenden Ehegatten gibt es sogar zwei Möglichkeiten der steuerlichen Geltendmachung. Einerseits besteht die Möglichkeit des Abzugs als außergewöhnliche Belastung im Rahmen der vorstehend beschriebenen Höchstbeträge unter Anrechnung etwaiger eigener Einkünfte und/oder Bezüge des empfangenden Ex-Partners. Alternativ können geleistete Zahlungen auch im Rahmen des sogenannten Realsplittings abgesetzt werden. Dabei kann der zahlungsverpflichtete Ehegatte (Geber) seine Unterhaltsleistungen an den geschiedenen oder dauernd getrennt lebenden Ehegatten auf Antrag als Sonderausgaben abziehen, wenn der Empfänger diesem Antrag zustimmt. Hat der Empfänger seinen Wohnsitz im Ausland, gelten Sonderregelungen. Die Unterhaltsleistungen sind in der tatsächlich geleisteten Höhe, maximal bis zu 13.805 Euro pro Jahr, abziehbar.

Stimmt der Empfänger dem Antrag zu, muss er die Unterhaltsleistungen als sonstige Einkünfte zusammen mit seinen anderen Einkünften versteuern. Da er jedoch im Regelfall keine oder deutlich niedrigere Einkünfte hat, die zu keiner oder einer nur sehr niedrigen Einkommensteuerbelastung führen, ergibt sich häufig ein höherer Steuervorteil.

Es muss also im Einzelfall mithilfe des Steuerberaters geprüft werden, welche Möglichkeit des Unterhaltsabzugs günstiger ist. Dabei ist auch zu berücksichtigen, dass die steuerliche Erfassung des Unterhalts beim Empfänger auch zum Verlust von staatlichen Förderleistungen, zum Beispiel der Wohnungsbauprämie, der Arbeitnehmer-Sparzulage oder der Gewährung von Waisen-, Eltern- und Ausgleichsrenten nach dem Bundesversorgungsgesetz, sowie von Leistungen nach dem Bundesausbildungsförderungsgesetz (BAföG) führen kann.

Nichteheliche Lebenspartner

Häufig übersehen wird, dass es auch bei nicht miteinander verheirateten Partnern gesetzliche Unterhaltsansprüche gibt, die steuerlich eine Geltendmachung als außergewöhnliche Belastung eröffnen. So definiert das BGB unter anderem einen Unterhaltsanspruch der Mutter aus Anlass der Geburt eines gemeinsamen Kindes und auf Betreuungsunterhalt, der auch dem Vater zustehen kann.

Doch das Steuerrecht geht noch weiter: Werden dem Partner wegen der Haushaltszugehörigkeit Sozialleistungen versagt, besteht auch ohne zivilrechtlichen Unterhaltsanspruch die Möglichkeit des Steuerabzugs.

Beispiel:

A und B sind nicht verheiratet und leben in eheähnlicher Gemeinschaft in einem Haushalt. Im Jahr 2021 erzielt A Einnahmen aus nichtselbstständiger Arbeit in Höhe von 30.000 Euro. B erhält – wegen des Vorliegens einer Haushaltsgemeinschaft – kein Arbeitslosengeld II.

A und B bilden eine sozialrechtliche Bedarfsgemeinschaft und müssen gemeinsam wirtschaften. Die gleichmäßige Verteilung der zur Verfügung stehenden Mittel unter in einer Haushaltsgemeinschaft lebenden Personen wird daher auch von der Rechtsprechung anerkannt. A kann damit sein Einkommen 2021 um außergewöhnliche Belastungen in Höhe des Höchstbetrages von 9.744 Euro mindern, da B über keine eigenen Einkünfte oder Bezüge verfügt.

Opfergrenze

Unabhängig vom Status des Unterhaltsempfängers ist stets zu prüfen, ob der Leistende bei Berücksichtigung seiner sonstigen Verpflichtungen imstande ist, ohne Gefährdung seines eigenen angemessenen Lebensunterhalts den Unterhalt zu gewähren. Das Zivilrecht begrenzt die Unterhaltsverpflichtung entsprechend. Dies ist auch beim steuerrechtlichen Unterhaltsabzug zu beachten. Aufwendungen für den Unterhalt werden nur dann als außergewöhnliche Belastung anerkannt, wenn die Aufwendungen in einem angemessenen Verhältnis zum Nettoeinkommen des Leistenden stehen und diesem nach Abzug der Unterhaltsleistungen noch ausreichende Mittel zur Bestreitung des Lebensbedarfs für sich sowie gegebenenfalls für seinen Ehegatten und seine Kinder verbleiben. Bei der Berechnung dieser sogenannten Opfergrenze ist Ihnen Ihr Steuerberater gerne behilflich.

© Stephan Pramme; Nikolay Kazakov – unsplash.com